12月28日讯 近日,京东健康宣布与松柏投资展开口腔全产业链战略合作。一时间,口腔行业备受关注。据了解,2019年中国口腔医疗行业规模上下游加起来为1382亿元,但千亿赛道却没有几家上市公司,不免让人觉得这个行业略显神秘。那么处于这个大赛道中上游的口腔医疗器械市场如何呢?

小口腔蕴藏大市场,进入爆发期

近年来,随着人们经济生活、文化消费水平的提高以及对口腔健康的认识,我国口腔器械市场规模呈现不断增长的趋势。2019年我国口腔器械市场规模达233.71亿元,较2018年的213.44亿元增长9.50%,2015-2019年复合增长率为15.53%。

2015-2019年中国口腔器械市场规模及年复合增长率(单位:亿元,%)

来源:前瞻产业研究院

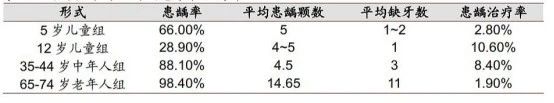

目前,我国口腔市场存在高患病率,低就诊率的情况。受老龄化影响,我国口腔疾病患病率高,且呈上升趋势,截止2017年我国口腔患者人数高达6.94亿人。而就诊率则相对较低。5岁和12岁儿童龋齿中经过充填治疗牙齿的比例分别为为4.1%和16.5%。65-74岁老年人中,存留牙数为22.5颗,全口无牙的比例为4.5%。

来源:卫健委、招商证券

但政策支持、消费升级等契机,将持续推动口腔行业发展。

在政策上,2017年国家印发的中国防治慢病中长期规划(2017-2025年)明确指出慢性病包括口腔疾病。口腔健康概念第一次在国家级别的政策中出现,体现政府的重视程度;

在经济上,从美国口腔发展情况来看,国家人均GDP在6000-10000美金期间,是口腔医疗市场发展较快时期。目前中国已经达到相同水平,因此我国口腔行业将持续快速增长。

未来口腔医疗需求将不断提升,相应的口腔医疗器械市场将迎来爆发式增长。

行业三座金矿:种植体、隐形正畸、CBCT

根据《全球视野下的中国口腔产业趋势报告》,口腔医疗器械领域中种植体、隐形正畸、CBCT保持高景气度,3年增速均值分别为34.6%、23.2%、20.4%。

另外从口腔医疗患者就诊结构来看,牙齿种植患者占比40.02%,比例最高,其次是牙齿正畸及颌内正畸,占比29.88%,发展势头迅猛。

来源:前瞻产业研究院

此外,根据市场价格,单颗种植牙收费在1.8万-2.2万元左右,种植体是核心。正畸市场价格行情为:金属托槽矫治、陶瓷托槽矫治、金属/陶瓷自锁托槽、隐形矫治、舌侧隐形矫治的市场价格分别为20000元、22000元、23000-33000元、35000-45000元以及55000-80000元。并且种植和正畸均不在医保报销范围内。

CBCT设备价格为,大视野CBCT在150万-350万之间,中视野价格在60万-150万之间,小视野价格在40万-60万之间。

所以从以上角度来看,种植体、隐形正畸、CBCT是当前口腔医疗器械板块的三座金矿。

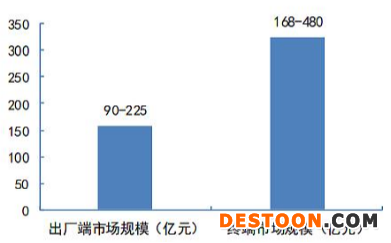

1、种植体

2011年-2018年,国内种植牙数量由13万颗增长到约为240万颗,复合增长率达到51.7%。根据市场价格来看,目前单颗种植牙出厂价约3750-9375元,终端市场价格约7000-20000元,种植牙的出厂端市场规模约90-225亿元,终端市场规模约168-480亿元。

来源:智研咨询,东兴证券研究所

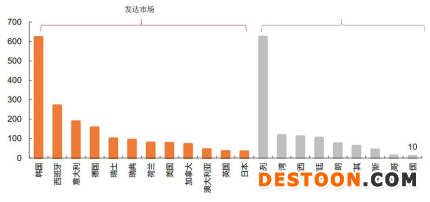

从种植牙渗透率可以看出,2018年我国种植牙数量仅17颗/万人,相对于其他发达国家来说,我国人均种植牙数量仍有5倍以上的空间。

来源:Straumann、平安证券研究所

2、隐形正畸

目前国内正畸行业的渗透率仍显著低于美国,且我国牙齿畸形发病率约45%,但其中正规治疗率仅15.4%。从数据缺口看来,口腔正畸市场存在着巨大的潜力空间。

而作为口腔领域的高端业务,隐形正畸是近年来增速最快的细分领域之一。据统计。2014年、2015年我国正畸病例量分别为145万例和163万例,其中隐形正畸病例量分别为3.5万例和5.8万例,增长率分别为12%、66%。专家预测,未来几年隐形正畸将出现爆发性增长。

3、CBCT

口腔CBCT广泛应用于空腔颌面外科、正畸科、正颌外科、种植科、牙体牙髓科、牙周科等,种植及正畸正颌是CBCT应用最大的两个领域,分别占CBCT临床学科应用比例的40%及30%。

我国目前CBCT存量约12000台,口腔医疗机构总规模约12万家(包括民营诊所、综合医院口腔科及专科医院),渗透率约10%。对标台湾市场渗透率33%-42%,预计未来我国口腔医疗机构CBCT渗透率将达到20%。

根据民营口腔诊所规模及渗透率,假设CBCT单价为每台30万元,则我国民营口腔诊所CBCT目标市场规模约261亿元。再谨慎假设除口腔诊所外的其他口腔医疗机构占比约10%,则国内CBCT目标存量市场规模约288亿元。

诱人的市场,国产崛起分食

由于我国牙科发展较晚,目前我国口腔医疗器械大部分依赖进口,其中欧美品牌占据高端市场,代表品牌有瑞士士卓曼(Straumann)、瑞典诺保科(Nobel Biocare)、德国费亚丹(Ankylos,登士柏西诺德旗下产品)、美国百康(Bicon)、Zimmer Biomet 等。日韩品牌占据民营医院和口腔诊所等,代表品牌有奥齿泰(Osstem)、登腾(Dentium)、登特司(Dentis)、美格真(Megazen)等。但随着国内企业技术的提升,进口替代在加速进行。

1、口腔医疗设备

美亚光电(色选机龙头、口腔CBCT龙头)

公司是国内光电识别行业的开拓者与引领者,集中于医疗影像类业务的发展,目前已形成中视野、中大视野、超大视野等系列口腔X涉嫌CT诊断机产品梯队。

作为国内口腔CBCT的先行者,美亚光电于2012年推出国内自主研发的第一台CBCT,改变了国内CBCT市场格局,成功打破了国外产品在高端医疗影像设备领域的垄断格局,填补了国内空白,使公司成为了为数不多的可以与国外进口品牌竞争的民族企业。公司产品在国内口腔CBCT市场中占有率30%左右,产品价格集中在30-50万元的中低端市场。

2、口腔医疗耗材

正海生物(口腔修复膜龙头)

专注于再生医学相关产品,自主研发口腔修复膜、生物膜、皮肤修复膜、骨修复材料等生物再生材料,其中口腔修复膜主要用于口腔内软组织浅层缺损的修复和腮腺手术中预防味觉出汗(Frey’s)综合征,结合骨修复材料,主要应用于口腔颌面外科和种植科。

目前国内口腔修复膜市场较为集中,瑞士企业盖氏独享约70%的市场份额,但近年来正海生物的口腔修复膜产品凭借终端价格优势,逐渐打开市场。目前市占率达10%左右,未来仍存在提升的可能。

国瓷材料(MLCC陶瓷粉生产商NO.1)

2018年收购深圳爱尔创,介入口腔医疗市场,爱尔创主营业务为生产义齿的主要原材料—氧化锆。公司跨界齿科器械领域,致力于打造“纳米级氧化锆—义齿材料”。目前氧化锆陶瓷材料在齿科已得到广泛应用,国内市场占比继续增长。

家鸿口腔(中国义齿制造第一股)

公司主营业务为二类牙科医疗器械定制式义齿和正畸产品的研发、生产与销售。公司生产及销售的定制式义齿和正畸产品包括种植牙、金属烤瓷牙、全瓷牙、活动假牙、正畸矫正器、保持器等,产品主要出口至包括美国、德国、挪威、瑞典、法国等国家和地区。

110102000668(1)号

110102000668(1)号