作为集采的门槛,仿制药一致性评价政策推行至今,国内大部分药企已积极投身其中。仿制与创新两手抓,头部药企在加速创新转型之际,也在持续推进仿制药业务。经历一番洗牌后,“强者恒强”格局越发凸显。

米内网数据显示,截至4月22日,国内通过或视同通过一致性评价品种已有748个(涉及受理号超4200个)。

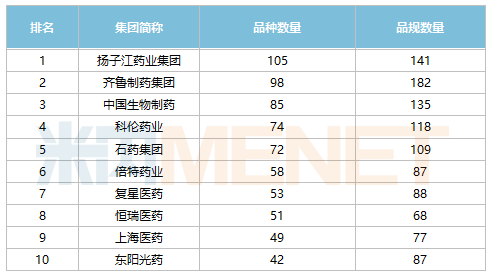

TOP10过评企业中,扬子江药业集团以105个品种位列第一,齐鲁制药以98个品种位列第二,中国生物制药以85个品种位列第三,科伦药业、石药集团分别有74个、72个品种过评。值得关注是,前三家企业的过评品种数量已逐渐拉开差距,位次在短期之内不会发生变化。

倍特药业、复星医药、恒瑞医药、上海医药、东阳光药等5家企业则依次位列第六席至第十席。其中,复星医药、恒瑞医药、上海医药过评品种数量分别为53个、51个、49个,彼此间差距不大。

仿制药过评品种数TOP10企业(截至2022/4/22)

01 扬子江105个过评品种霸屏

扬子江药业集团通过/视同通过一致性评价品种

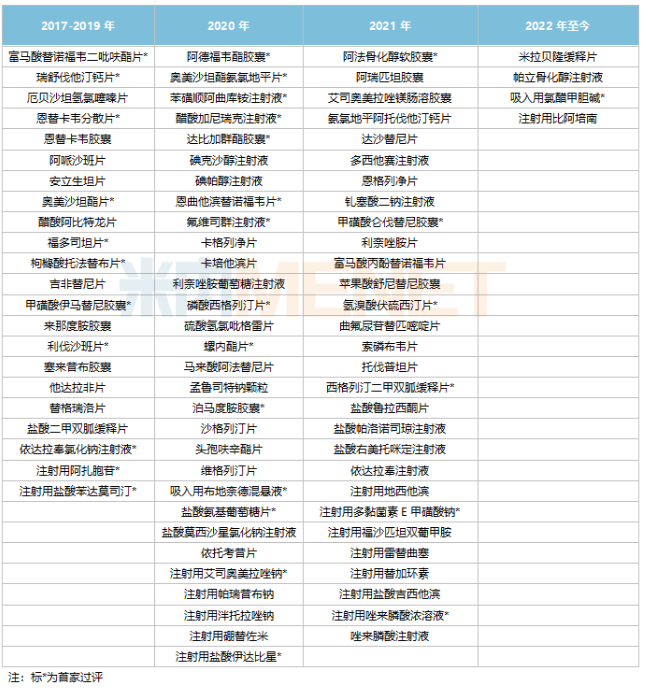

2021年初,扬子江药业集团位列过评榜第三。令人惊讶的是,扬子江药业集团在这一年里共有46个品种过评,用一年时间完成别的企业花费数年时间才达到的成绩,成为年度过评冠军,名次上升至第二。同年,扬子江药业集团31个仿制药品种获批上市,新晋年度仿制药冠军。

2022年一季度,扬子江药业集团便已经有11个品种过评,再次“夺冠”,一举成为“过评一哥”。

截至目前,扬子江药业集团已有105个品种(141个品规)通过/视同通过一致性评价,其中首家过评品种25个,累计31个品种中标前五批集采。105个过评品种主要集中在全身用抗感染药物(21个)、抗肿瘤和免疫调节剂(14个)、消化系统及代谢药(13个)。

抗感染药物是扬子江药业集团重点关注的治疗领域。米内网数据显示,2020年中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院(简称中国公立医疗机构)终端全身用抗感染药物市场规模超过1500亿元。

同样在抗感染领域,扬子江药业集团收获了自己首款化学1类新药。注射用左奥硝唑磷酸二钠于2021年5月26日获批上市,并顺利通过谈判纳入2021版国家医保乙类目录。

02 齐鲁制药98个品种过评!43个首家过评

齐鲁制药集团通过/视同通过一致性评价品种

4月14日,齐鲁制药集团宣布,第100个产品头孢丙烯片通过一致性评价。从第1个产品吉非替尼片首家过评,到如今第100个产品头孢丙烯片过评,齐鲁制药持续领跑业内。

4月21日,国家药监局官网显示,齐鲁制药的枸橼酸托法替布缓释片获批上市,成为国内首仿+首家过评。这是齐鲁制药首个获批的渗透泵工艺的口服缓控释制剂。

101个过评产品中,有3个品种是2家子公司分别过评。也就是说,齐鲁制药集团已有98个品种(182个品规)通过/视同通过一致性评价,其中首家过评品种43个,累计34个品种中标前五批集采。

98个过评品种主要集中在抗肿瘤和免疫调节剂(27个)、全身用抗感染药物(19个)、神经系统药物(16个)。

仿制推动创新,创新驱动未来。随着集采常态化推进,齐鲁制药集团发展重心逐渐向创新药研发转移。

近五年来,齐鲁制药集团的研发投入从2017年的12亿元增加到2021年的33.2亿元,研发投入占销售收入的比重从6%持续攀升至近10%。目前,集团在研的创新药物项目达到80多个,首个1类新药依鲁奥克有望今年获批上市。

03 中国生物制药85个品种过评,仿制药业务不可或缺

中国生物制药通过/视同通过一致性评价品种

中国生物制药已有85个品种(135个品规)通过/视同通过一致性评价,其中首家过评品种32个。集团核心企业正大天晴是过评主力,斩获多个首家过评品种。

85个品种主要集中在抗肿瘤和免疫调节剂(21个)、消化系统及代谢药(15个)、全身用抗感染药物(13个)。在国家开展的前五批集采中,中国生物制药累计33个品种中标,是集采头部供应商之一。

2021年中国生物制药共有20个仿制药获批上市,同时收获首个1类生物药派安普利单抗注射液(PD-1单抗)。2022年初,集团首个生物类似药阿达木单抗注射液获批上市,进一步完善抗肿瘤和免疫领域的覆盖。

业绩报告显示,2021年中国生物制药收入约268.6亿元,创下历史新高,同比增长13.6%。其中,归属于母公司持有者应占盈利约146.1亿元,同比大幅增长427.2%,调整后归母净利润为29.3亿元,同比增长26.6%。

产品销售方面,抗肿瘤领域销售收入达到92.2亿元,增长为21%,4年复合增长率为55%;5年内上市的新产品收入合计约121亿元,4年复合增长率约为58%。

2021年,集团研发投入总额达到38.2亿元,占集团收入142.2%。其中,创新药及生物药的研发投入占比超70%,抗肿瘤领域研发投入占比约75%。在创新药全面推进的同时,集团认为仿制药仍然是稳定发展不可或缺的业务。

04 结语

遥想一致性评价开展初期,华海药业凭借出口制剂转报国内实现弯道超车,并成为第一批集采的大赢家。随着战线拉长,传统龙头药企通过“一致性评价补充申请+新注册分类”双向发力,逐渐成为仿制药“过评大户”,并不断在新一轮国家集采中扮演主力军。

当存量品种逐渐消化,增量品种让所有企业站到同一起跑线,丰富的产品集群成了突围的关键。曾经声名鹊起的光脚企业逐渐淡出,龙头企业将从强者恒强走向强者更强。坚持做创新药的同时继续做仿制药,仍是当前国内大部分药企的选择。

数据来源:米内网数据库

注:数据统计截至4月22日,如有疏漏,欢迎指正!