随着化药一致性评价及国采进入常态化阶段,越来越多注射剂被纳入国采目录,三年过后市场的变化情况究竟如何?截至目前已过评/视同过评的化药注射剂已超过200个(按产品名统计),已纳入前五批六轮国采的产品数为46个,第七批国采拟纳入27个注射剂,新一轮激战即将展开。“入集采必降价”成为了多数人的第一想法,一些老品种在更新换代叠加集采冲击下销售规模的确下滑严重,然而也有一些新产品能乘着国采之风破浪前行,成为新的亿元级别、超10亿级别的大品种。

扬子江领军注射剂国采,三大类成热门领域

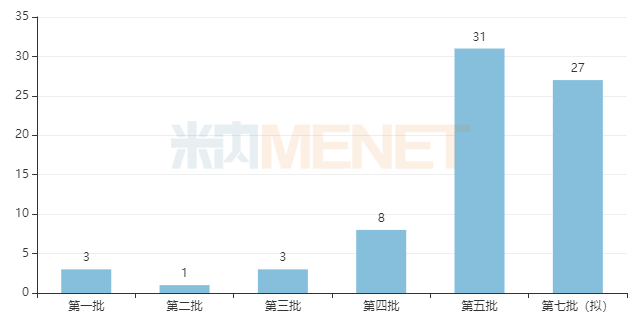

图1:化药注射剂国采情况(单位:个)

据米内网数据统计,前五批六轮国采共纳入注射剂46个,即将进行的第七批拟纳入27个注射剂,数量仅次于第五批,新一轮激烈的市场争夺战如箭在弦。

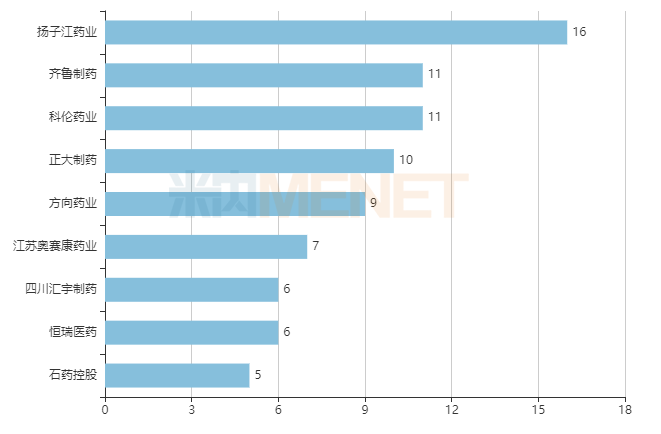

图2:前五批六轮合计中标产品数量超过5个的企业集团

9大企业集团中标产品数量合计占比超过四成,其中扬子江药业16个注射剂中标,分布在8个大类:抗肿瘤和免疫调节剂3个、消化系统及代谢药3个、呼吸系统用药2个、全身用抗感染药物2个、神经系统药物2个、杂类2个、肌肉-骨骼系统1个、心脑血管系统药物1个。

齐鲁制药11个注射剂中标,分布在6个大类:抗肿瘤和免疫调节剂4个、全身用抗感染药物3个、神经系统药物1个、消化系统及代谢药1个、血液和造血系统药物1个、肌肉-骨骼系统1个。科伦药业同样有11个注射剂中标,分布在5大类:全身用抗感染药物5个、血液和造血系统药物3个、呼吸系统用药1个、肌肉-骨骼系统1个、神经系统药物1个。

正大制药(含江苏正大丰海制药、正大天晴药业集团、北京泰德制药、南京正大天晴制药等)有10个注射剂中标,分布在5大类:抗肿瘤和免疫调节剂6个、消化系统及代谢药1个、肌肉-骨骼系统1个、全身用抗感染药物1个、杂类1个。

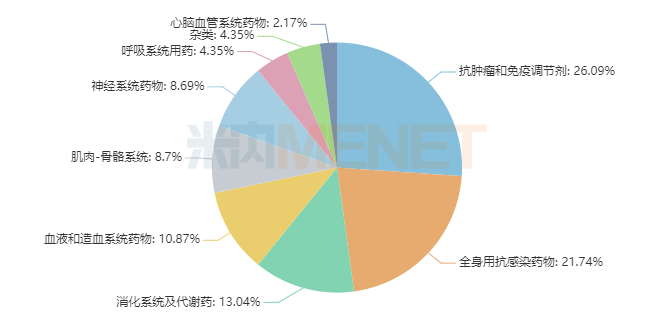

图3:前五批六轮中标注射剂大类分布

从大类情况来看,已纳入国采的注射剂大多为抗肿瘤和免疫调节剂和全身用抗感染药物。从中标情况来看,抗肿瘤和免疫调节剂有12个注射剂中标,正大制药和四川汇宇制药各中标6个产品;全身用抗感染药物有10个注射剂中标,科伦药业有5个产品中标,方向药业(主要为倍特药业)中标产品为4个;消化系统及代谢药纳入国采的产品数量有6个,江苏奥赛康药业中标4个。

第七批拟纳入27个注射剂,全身用抗感染药物依然为大热,涉及7个品种,消化系统及代谢药涉及3个品种,抗肿瘤和免疫调节剂涉及2个品种。

市场大“缩水”,这个产品已跌60亿!14个注射剂飞速增长

2018年年底4+7试点为国家集中带量采购揭开序幕,截至目前已有46个注射剂陆续被纳入国采。提及“集采”二字,首先能联想起“降价”,从市场规模来看,46个已纳入国采的注射剂2018年在中国城市公立医院、县级公立医院、城市社区中心及乡镇卫生院(简称中国公立医疗机构)合计销售额接近868亿元,而2021年合计销售额下滑则至772亿元,“缩水”近96亿元。

注射用泮托拉唑钠为第四批国采品种,该产品2018年在中国公立医疗机构终端的销售规模在79亿元,近几年呈现持续下滑的态势,2021年二季度第四批国采陆续执行,销售额跌至19亿元。注射用兰索拉唑为第五批国采品种,该产品2018年在中国公立医疗机构终端的销售规模在38亿元,近几年同样持续下滑,2021年四季度第五批国采陆续执行,销售额跌至12亿元。

这两款PPI注射剂销售额暴跌与产品的更新换代也有关系,老品种在新品种的冲击下市场被抢夺是不争的事实,如奥美拉唑注射剂的销售额同样持续走低,而新品艾普拉唑则连续暴涨,集采降价是规模缩减的“催化剂”。

凡事都具有两面性,而对于一些刚上市或在市场上尚未放量的产品,通过国采约定采购量,减少销售环节,则能以低成本迅速占领市场高地。

表1:14个已纳入国采的注射剂销售额暴涨(单位:亿元)

来源:米内网中国公立医疗机构终端竞争格局

注:销售额低于1亿元用*代替

盐酸右美托咪定注射液、注射用紫杉醇(白蛋白结合型)、碘克沙醇注射液以及注射用头孢唑林钠2018年在中国公立医疗机构终端的销售额已超10亿元,到了2021年再有10亿元以上的增长,市场潜力巨大。

表2:2021年比2018年增长超10亿的注射剂领军企业变化情况

来源:米内网中国公立医疗机构终端竞争格局

注:中标企业用#标记

盐酸右美托咪定注射液是第一批纳入国采的注射剂,2018年开标前恒瑞已拿下了超过20亿元的销售额。扬子江药业集团独家中标后迅速反攻,2021年成长为超40亿元品牌,目前以超过九成的份额领军市场。

注射用紫杉醇(白蛋白结合型)是第二批纳入国采的注射剂,2018年新基制药以64.75%的份额领军市场,随后因质量问题停售失去了国采资格,中标市场由石药欧意药业和江苏恒瑞医药瓜分。2021年石药欧意药业成为了超20亿元品牌,而江苏恒瑞医药也拿下了14.8亿元的销售成绩。

注射用头孢唑林钠是第五批纳入国采的注射剂,2021年6月开标由7家国内药企中标,其中成都倍特药业的销售额在2021年涨至2.81亿元。

此外,苯磺顺阿曲库铵注射液、奥沙利铂注射液、注射用阿扎胞苷、左乙拉西坦注射用浓溶液以及布洛芬注射液2018年在中国公立医疗机构终端的销售额均低于1亿元,到了2021年已成长为亿元级别的产品。

表3:5个成长为亿元级别的注射剂领军企业变化情况

来源:米内网中国公立医疗机构终端竞争格局

注:中标企业用#标记

原研的注射用阿扎胞苷在2017年获批进口,2019年后国产仿制药陆续上市。2020年第三批国采由正大天晴南京顺欣制药以及四川汇宇制药中标,2021年正大天晴南京顺欣制药拿下1.08亿元销售额,而四川汇宇制药的增速则高达393.65%。

深圳海王药业的奥沙利铂注射液上市较早,但销售额在千万元水平徘徊。2021年6月第五批国采由齐鲁制药(海南)、四川汇宇制药、江苏恒瑞医药中标,2021年齐鲁制药(海南)拿下1.94亿元销售额,成为了该产品的领军企业。

原研的苯磺顺阿曲库铵注射液在2000年获批进口,恒瑞在2018年获批首仿上市并在2019年拿下了2.57亿的销售额。2021年6月第五批国采由江苏恒瑞医药、杭州澳亚生物以及南京健友生化制药中标,恒瑞顺势再创新高2021年涨至3.2亿元。

27个注射剂将搅动300亿市场,齐鲁、扬子江、正大制药全力创佳绩

第七批国采在今年2月已开展信息填报工作,本次拟纳入的27个注射剂品种2021年在中国公立医疗机构终端的合计销售规模超过387亿,一场激烈的市场争夺战如箭在弦。

表4:拟纳入第七批国采的注射剂

来源:上海阳光医药采购网,米内网整理

27个注射剂涉及10个大类,其中美罗培南注射剂、奥美拉唑注射剂、奥曲肽注射剂、替加环素注射剂、唑来膦酸注射剂、甲泼尼龙注射剂、伊立替康注射剂、克林霉素磷酸酯注射剂、头孢米诺注射剂、帕洛诺司琼注射剂、头孢美唑注射剂、溴己新注射剂、伊班膦酸注射剂、碘帕醇注射剂2021年在中国公立医疗机构终端销售额已超10亿元。

表5:备战产品数量TOP10企业集团

来源:米内网MID药品索引综合数据库

从企业集团来看,齐鲁制药、扬子江药业、正大制药目前均有8个注射剂在备战,成为新一批注射剂国采的第一梯队,而福安药业、罗欣药业、恒瑞医药、科伦药业、国药集团、方向药业、石药控股紧随其后,最终结果我们拭目以待。

来源:上海阳光医药采购网、米内网数据库

审评数据统计截至5月11日,如有错漏,欢迎指正。