作为特殊的农副产品,中药材生产与劳力成本密切相关。2020年以来,中药材价格普涨带动了全国中药材生产热度反弹;但与此同时,农村的劳力成本也逐年提高。生产过热和劳力成本上升的博弈,会对中药材价格造成哪些影响?

一、乡村振兴战略下,劳动力回流与劳力成本同步增加

在国家乡村振兴战略大力推动下,过去传统意义上的“农民工”、“进城务工人员”回流农村的力度正在加大。

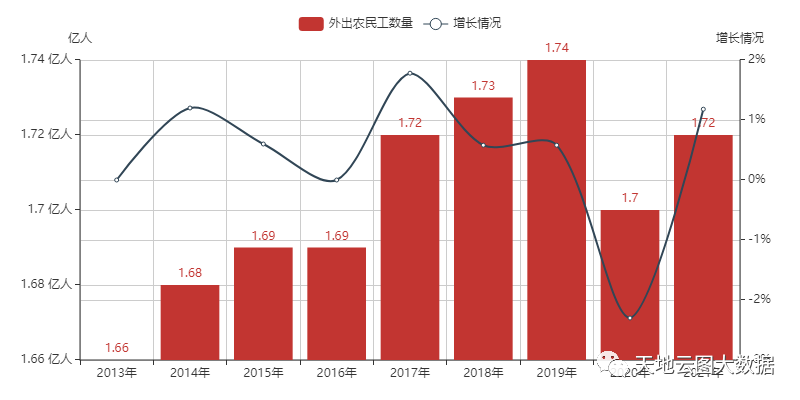

图1:2013-2021年我国外出农民工规模(来源:国家统计局)

如图1,国家统计局发布的数据显示,随着乡村振兴战略落地实行,农村居民收入显著增加,2020年之后外出农民工数量明显下降。2020年外出农民工数量为1.70亿人,与2019年相比减少2.30%;2021年,我国外出农民工数量1.72亿人,与2017年持平;与2019年相比减少1.62%。

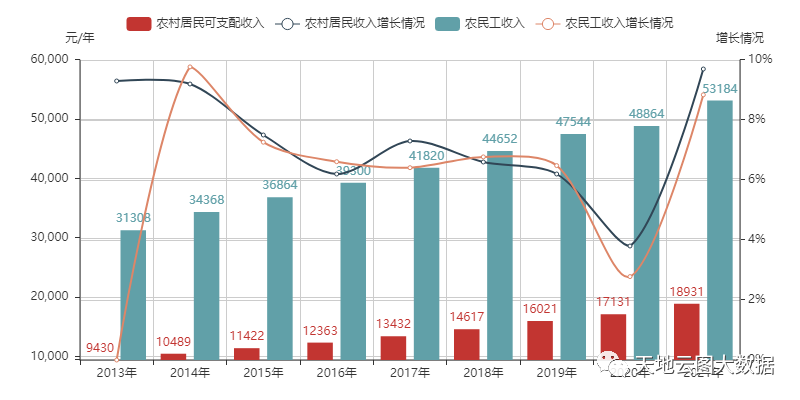

图2:2013-2021年我国农民工年收入(来源:国家统计局)

从农民工收入看:2017年之后,农民工收入稳健增长。2013-2021年,农民工收入实现3次大的突破,在2013年、2017年和2021年,年收入分别突破3万元、4万元和5万元。2020年,农民工年收入达到48864元,相比2019年增长2.78%;2021年,年收入达到53184元,同比2020年增长8.84%。

从农村居民可支配收入看:2014年后,农村居民可支配收入持续增长。2014年,农村居民可支配收入超1万元;2021年与2013年对比,农村居民可支配收入翻倍。2020年,农村居民可支配收入达到了17131元,相比2019年增长3.8%;2021年,农村居民可支配收入达到了18931元,相比2020年增长9.7%。

上述数据表明,农村劳动力的回流是以收入增长为背景的——也就是说,虽然从事三农产业的劳动力增加,但整体劳力成本保持上升趋势。

二、中药材生产成为当前农村特色经济的重点产业

图3:2012-2022年中药材综合200指数波动(来源:中药材天地网)

从综合200指数看:近4年以来,中药材原料出现普涨情况,综合200指数不断持续走高。综合200指数从2019最低的2161.57点增长至2022最高的2736.66点,涨幅26.61%。

2019年之前,因中药原料价格低迷,中药材各产区生产不断调减,加上社会库存得到良好消化,为接下来的行情高涨奠定了基础。

2019年之后,一方面受到新冠疫情影响,中药的社会需求量急剧攀升,库存消耗加快,推动行情稳步上涨;另一方面,新冠疫情使得中药原料生产受到一定程度的阻碍,加之连续多年的生产调减,原料供求矛盾凸显;其三,外围游资参与原料炒作,加快推动原料价格不断走高。

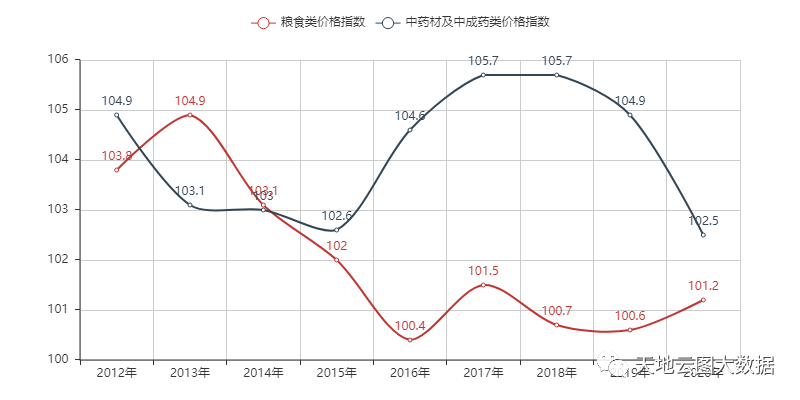

图4:2012-2020我国粮食类价格指数和中药材及中成药品类价格指数变化(来源:国家统计局)

注:价格指数(上一年=100)

从品类价格指数看:2015年后,中药材及中成药类价格指数明显高于粮食类价格指数。2016-2020年,粮食类价格指数在100-102点徘徊,振幅相对缓和;中药材及中成药类价格指数普遍在102-106点徘徊,振幅较大。

虽然粮食类指数增长在一定程度上推动了中药及中成药品类价格指数的增长,但是中药原料的供求矛盾才是助推价格上涨的根本因素。也是在这一因素影响下,在保障基本的粮食生产情况下,中药材的种植和生产热情高涨。

三、收益高低与种植周期长短是农户选择品种的标准

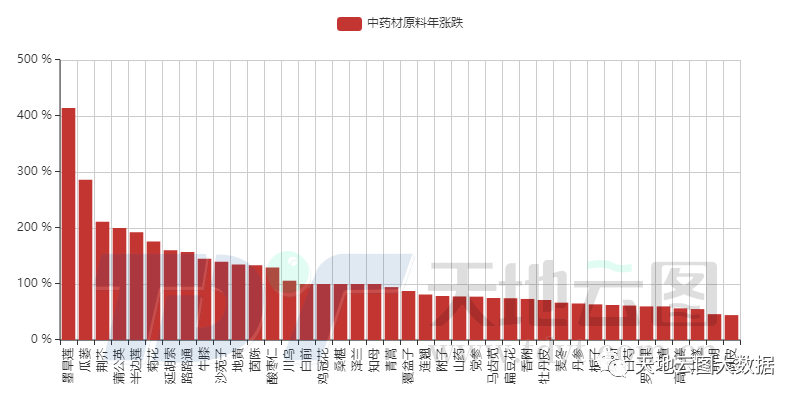

图5:2021.07-2022.07中药材原料年涨跌TOP40

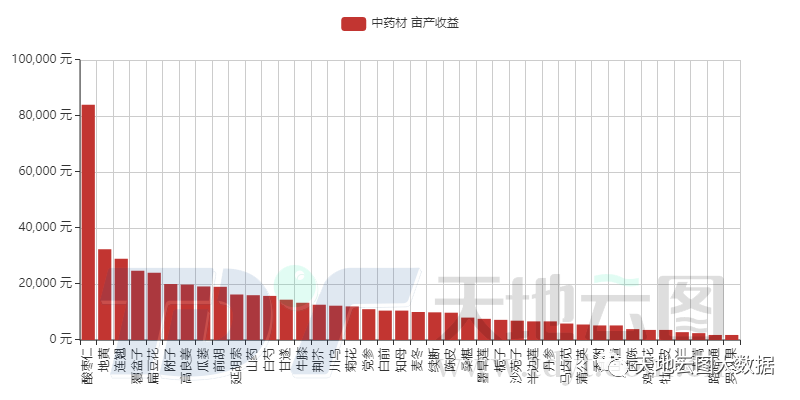

图6:2021.07-2022.07 中药材原料年涨跌TOP40品种亩产收益

从年涨跌和亩产收益看:亩产收益超过万元的品种占比较高,农户种植热情高涨。截至2022年7月,年涨跌TOP40品种中,如图5、图6所示,亩产收益超过万元的有酸枣仁、地黄、连翘、覆盆子、扁豆花、附子、高良姜、瓜蒌、麦冬等21个,占比52.50%;亩产收益低于万元的有续断、陈皮、桑椹、墨旱莲、栀子、沙苑子、半边莲、罗汉果等19个,占比47.50%。

而同样在2022年,我国青贮小麦、早籼稻、中晚籼稻和粳稻收购收购价分别为1500元/亩、1364元/亩、1419元/亩和1834元/亩。可见,中药材的亩产收益远高于粮食亩产收益,这是近两年在保证粮食生产的基础上,更多人愿意投入中药材的种植和生产的原因所在。

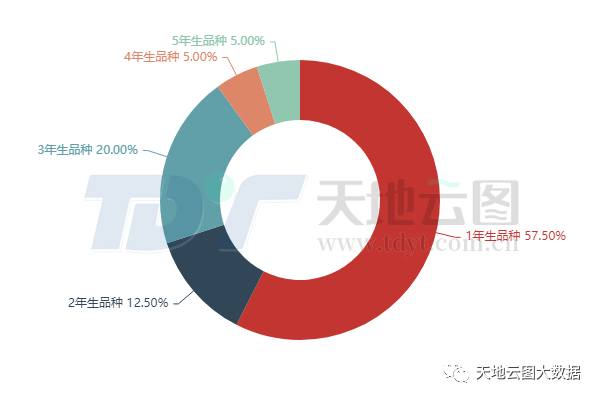

图7:中药材原料价格年涨跌TOP40品种生长周期分布

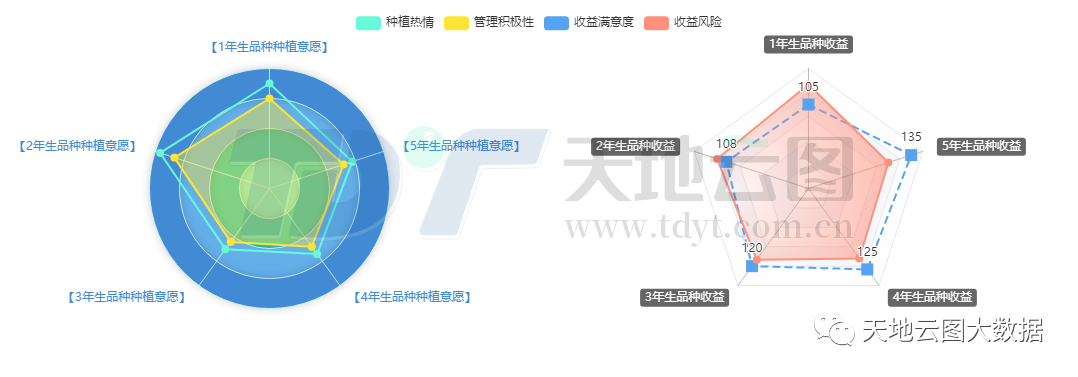

图8:农户种植中药材意愿与收益情况

从种植周期和收益看:种植周期短的品种,往往比较受种植户青睐,但同时收益风险普遍较高。

如图7、图8所示,当前农户对于品种种植的选择往往倾向于生长周期短,经济效益高的品种,如墨旱莲、荆芥、半边莲、菊花、延胡索、路路通、牛膝、沙苑子、地黄、茵陈、川乌、白前、鸡冠花、泽兰、青蒿、覆盆子、附子、山药、马齿苋、扁豆花、麦冬、罗汉果、前胡、蒲公英、香附、丹参、续断、甘遂等,但这些品种的种植优势往往又成为收益劣势,短时间内扩张明显,在产新后往往迎来断崖式跳水。

而像桑椹、知母、连翘、党参、栀子、白芍、山楂、陈皮、牡丹皮、高良姜、瓜蒌、酸枣仁等种植周期偏长,抗风险系数相对较高,行情回落有一定的缓冲期。

四、未来5年中药材生产风险加大

中药材价格的连续上涨和库存增加,意味着未来5年中药材生产风险加大。因此建议如下:

1、不可盲目跟风,需要对相关中药材行情做出预判 当前国内不少中药材产区普遍存在只参照当前价格来发展种植的现象,但这些品种种出来之后刚好赶上降价周期,种植户往往血本无归。如前几年的玛咖、重楼、白及、黑枸杞、铁皮石斛等,近两年的黄精、百合和半夏等。种植户和合作社应充分利用中药材信息平台,对未来3-5年的中药材销路和价格趋势做出预判,尽可能将风险系数降到最低。

2、地方政府和科研机构应提供充分的市场对接服务 对于有条件或者有相关扶贫政策的地区,一方面应积极为当地农户提供中药材种植和生产相关知识的科普,积极引导当地农户科学、精准生产;另一方面,应搭建产销对接平台或组织各种产品推介活动,引进战略合作伙伴,开展订单农业,实现市场对接畅通。

3、加快原产地配套服务和能力建设 当前,中药生产企业和需求终端与原产地的对接加快,但各大中药材产区的基地化建设、初加工能力、仓储物流体系、供应链金融体系等配套服务严重缺失,让企业走向产地困难重重,订单农业迟迟无法落地和推进。如何加快原产地配套服务和能力建设,将是产地政府和从业者必须面对的关键问题。