8月20日讯 据了解,2020年8月20日(星期四)上午7点30日开始接收申报材料,上午10点申报信息公开,下午2点供应地区确定。

这意味着,后天,第三批全国集采中选结果就会公布,其报价和降幅将直接搅动涉及的540亿元市场——第三批集采一共有56个品种,根据米内网数据,这56个品种2019年在中国公立医疗机构终端合计540亿元。

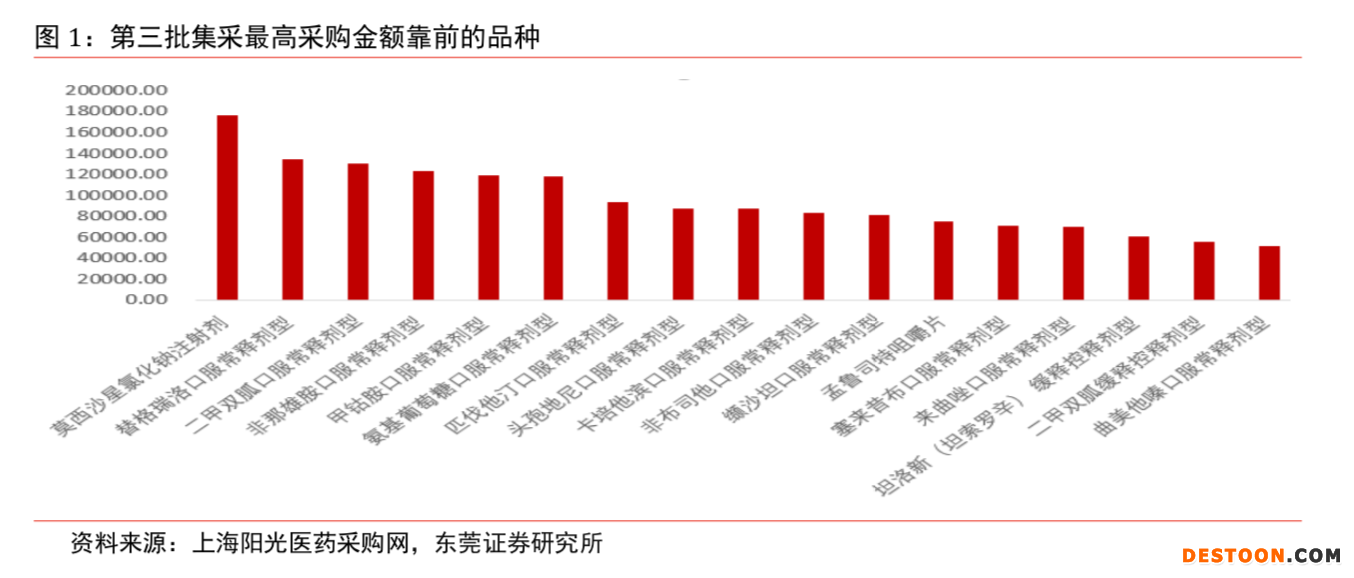

东莞证券测算,根据涉及品种首年约定采购量及最高有效申报价,第三批集采涉及的最高约定金额为226.4亿元。第三批集采的56个品种均满足3家及以上的竞争条件:其中有18个品种过评企业数量达到两家,且原研厂家均已获批进口。

有38个品种过评企业数量在3家及以上,其中卡托普利口服常释剂型、二甲双胍缓释控释剂型和二甲双胍口服常释剂型过评企业数量达10家及以上。二甲双胍口服常释剂型过评企业数量最多,达到27家,竞争异常激烈。

第三批全国集采中,有6个品种最高采购额超过10亿元,分别为莫西沙星氯化钠注射液、替格瑞洛口服常释剂型、二甲双胍口服常释剂型、非那雄胺口服常释剂型、甲钴胺口服常释剂型、氨基葡萄糖口服常释剂等,最高约定采购金额分别为 17.6 亿元、13.5 亿元、13.1 亿元、12.3 亿元、11.9 亿元和 11.8 亿元。

1、品种竞争格局

在此次集采金额最高的几个大品种中,因为过评企业数量有多有少,从而直接影响到最终的企业报价和竞争格局。

以第一批带量采购全国扩面为例,竞争3家以上的品种“内卷”严重,与集采前市场所预期的一致,降幅主要来自于3家以上品种;3家或以下的竞争格局优良品种绝大多数降幅小于10%。

对一年一度的全国集采而言,若有较多的企业符合投标资格,其品种将仍是杀价的重灾区,而且随着上场玩家越来越多,报价背后的情报分析工作也将比此前更加繁重。

莫西沙星氯化钠注射液

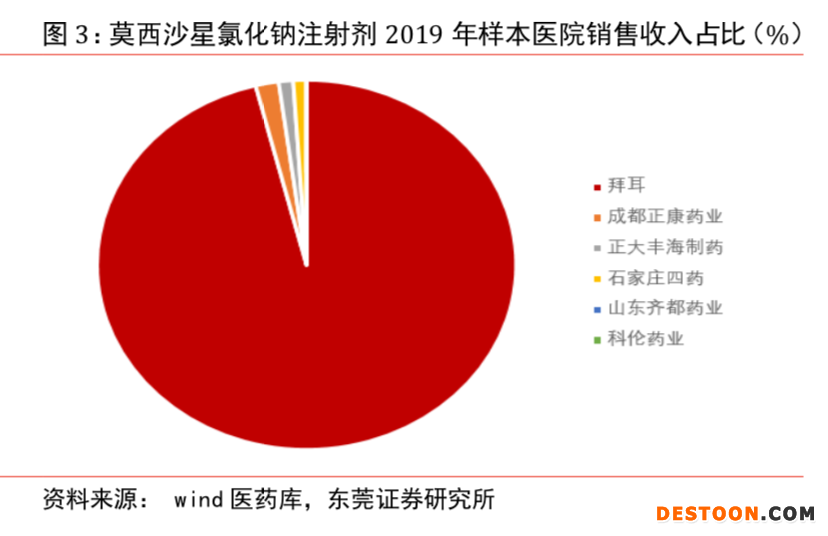

该品种最高采购规模为17.59亿元,为56个品种之首,但因为国内过评企业仅有两家,分别为天津红日药业和湖南爱科制药,从而有比较好的竞争格局。

根据wind医药库数据,2019 年莫西沙星氯化钠注射剂国内样本医院销售额为 9.13 亿元,拜耳销售收入占比约为 96.08%,天津红日药业和湖南爱科制药均无销售。根据最多入围企业数规则,若这三家企业均申报,将最多入围 2 家。

如果两家过评药企以较低的降幅取得第三批集采,将直接实现?弯道超车?,达成销售的快速增长,毕竟全国集采是国产仿制药代替原研药的一次绝佳战略机会,一旦替代成功,未来会形成良好的患者购买粘度,进而可以辐射其余市场,特别是院外市场。

上述两家过评企业无需付出销售成本,组建销售团队,就可以获得预期销售额。

替格瑞洛口服常释剂型

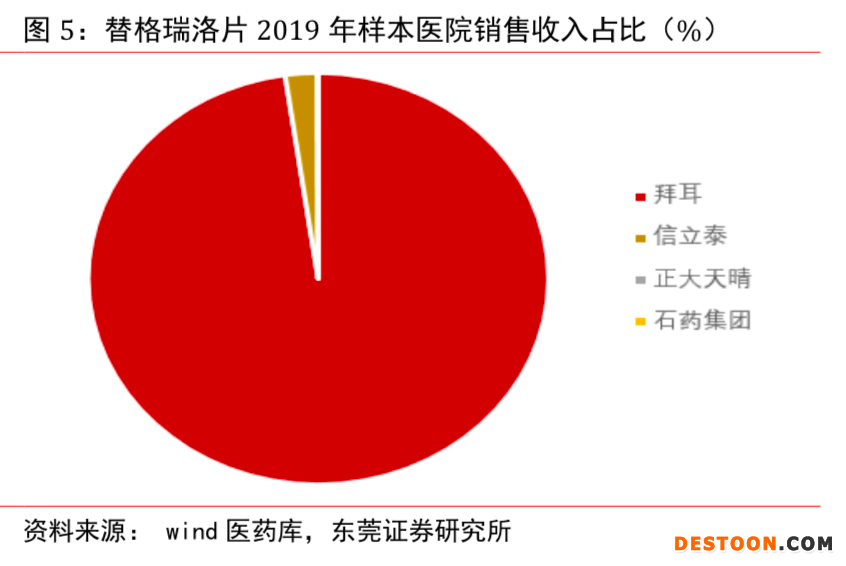

按照首年约定采购量及最高有效申报价计算,替格瑞洛口服常释剂型最高采购规模达 13.46 亿元,居 56 个品种第二。

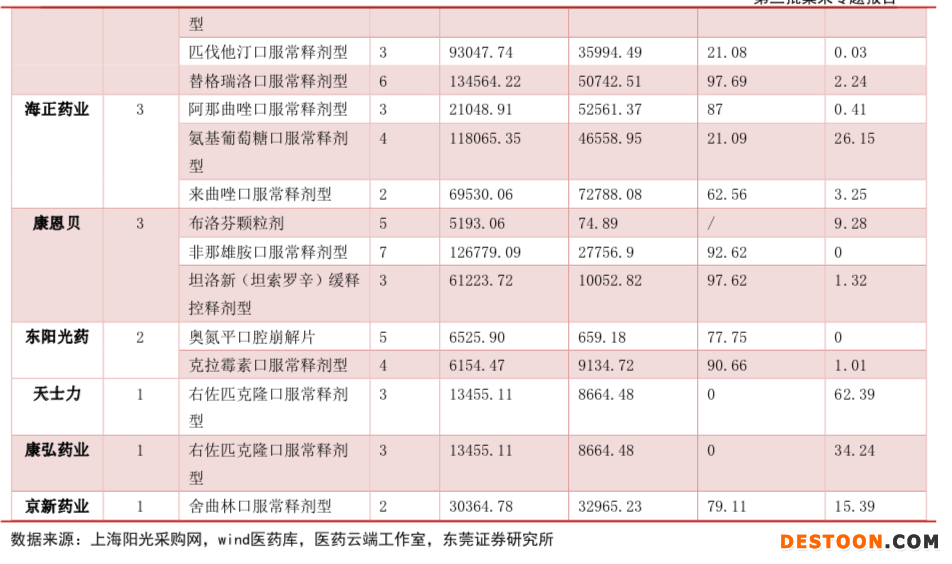

该品种的原研厂家为阿斯利康,国内共有6家企业过一致性评价,分别是信立泰、正大天晴、石药集团、上海汇伦江苏药业、扬子江药业和南京优科制药。

该品种也同样是原研厂家占据绝大部分市场份额,2019 年替格瑞洛片国内样本医院销售额为 5.07 亿元,阿斯利康销售收入占比约为 97.69%,信立泰、正大天晴和石药集团销售收入占比分别为 2.24%、0.04%和 0.02%。若这7家企业均申报,将最多入围5家。

竞争最激烈之二甲双胍

第三批集采品种,二甲双胍口服常释剂型的采购规模位居第三名,高达13.05亿元。原研厂家为施贵宝,国内过评企业达27家,包括石药集团、深圳中联制药、北京四环制药、江苏苏中药业,若这28家企业均申报,将最多入围8家。

非那雄胺口服常释剂型

该品种最高采购规模为12.68亿元,居56个品种第四名,其原研厂家为默沙东,过评企业为7家,包括天方药业、华润赛科药业、成都倍特药业、扬子江药业、康恩贝、湖北舒邦药业、南京圣和药业。

根据 wind 医药库数据,2019 年非那雄胺口服常释剂型国内样本医院销售额为 2.78 亿元,默沙东销售收入占比约为 96.62%,天方药业、华润赛科药业和成都倍特药业销售 收入占比合计为 1.18%。若这8家企业申报,将最多入围6家。

竞争和缓之甲钴胺口服常释剂型

该品种最高采购规模达11.92亿元,在国内样本亿元销售额为4.34亿元,其原研厂家为卫才,收入占比为91.43%,扬子江药业、青峰药业为过评药企,销售占比分别为2.8%和0.06%。若这三家企业人报,最多入围2家。

2、这些企业,有望逆风翻盘

据东莞证券梳理,此次第三批涉及的原研药企较多。第三批集采品种中,多个原研药企涉及多个品种,辉瑞、默沙东、诺华、阿斯利康、礼来、优时比都有3个以上的品种进入集采。

原研药企涉及品种在国内市场大多占据主导地位,市占率较高,实施集采后,原研药企的市场份额将被成功入围的仿制药企分割。

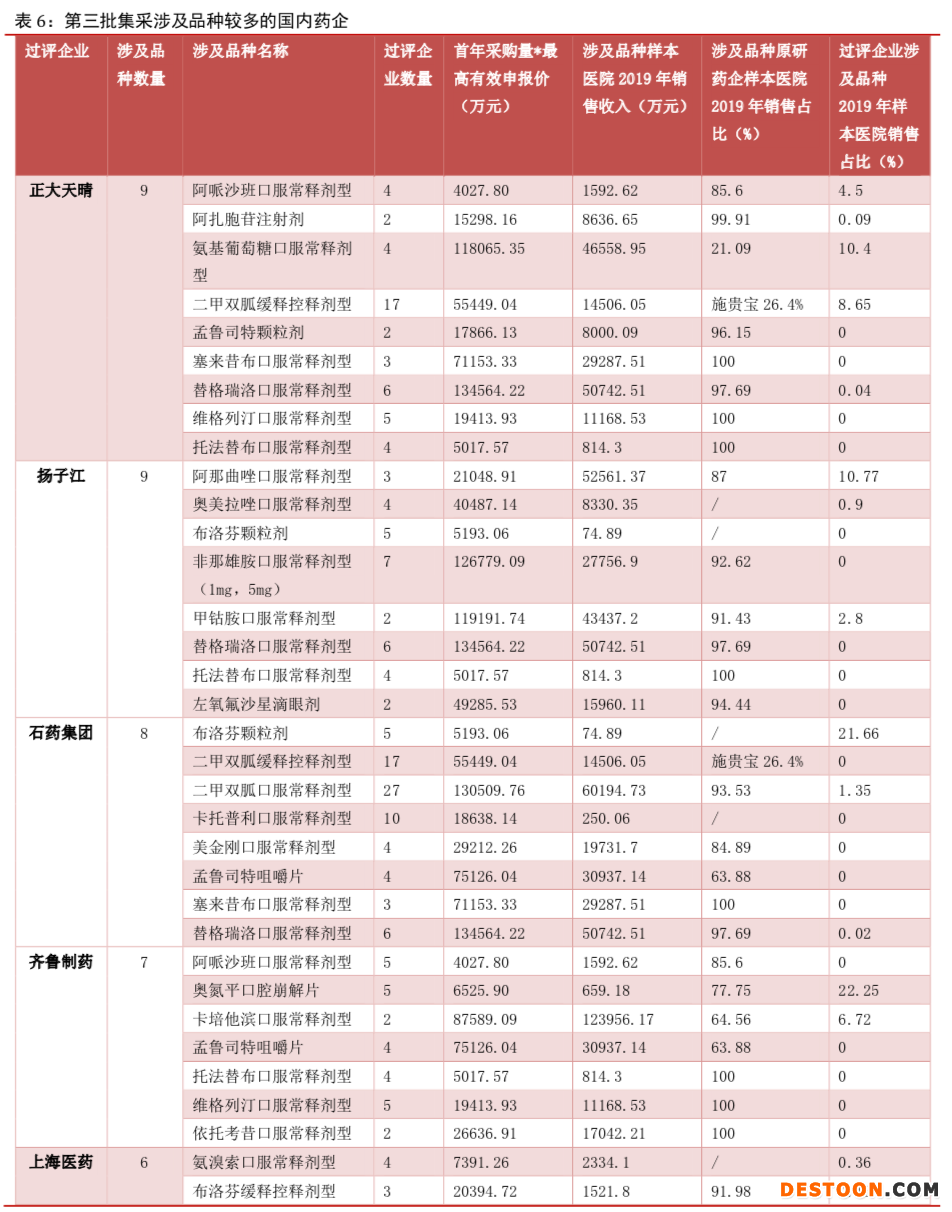

与之相对应的是国内药企,涉及品种较多的企业为正大天晴、扬子江、石药集团等。

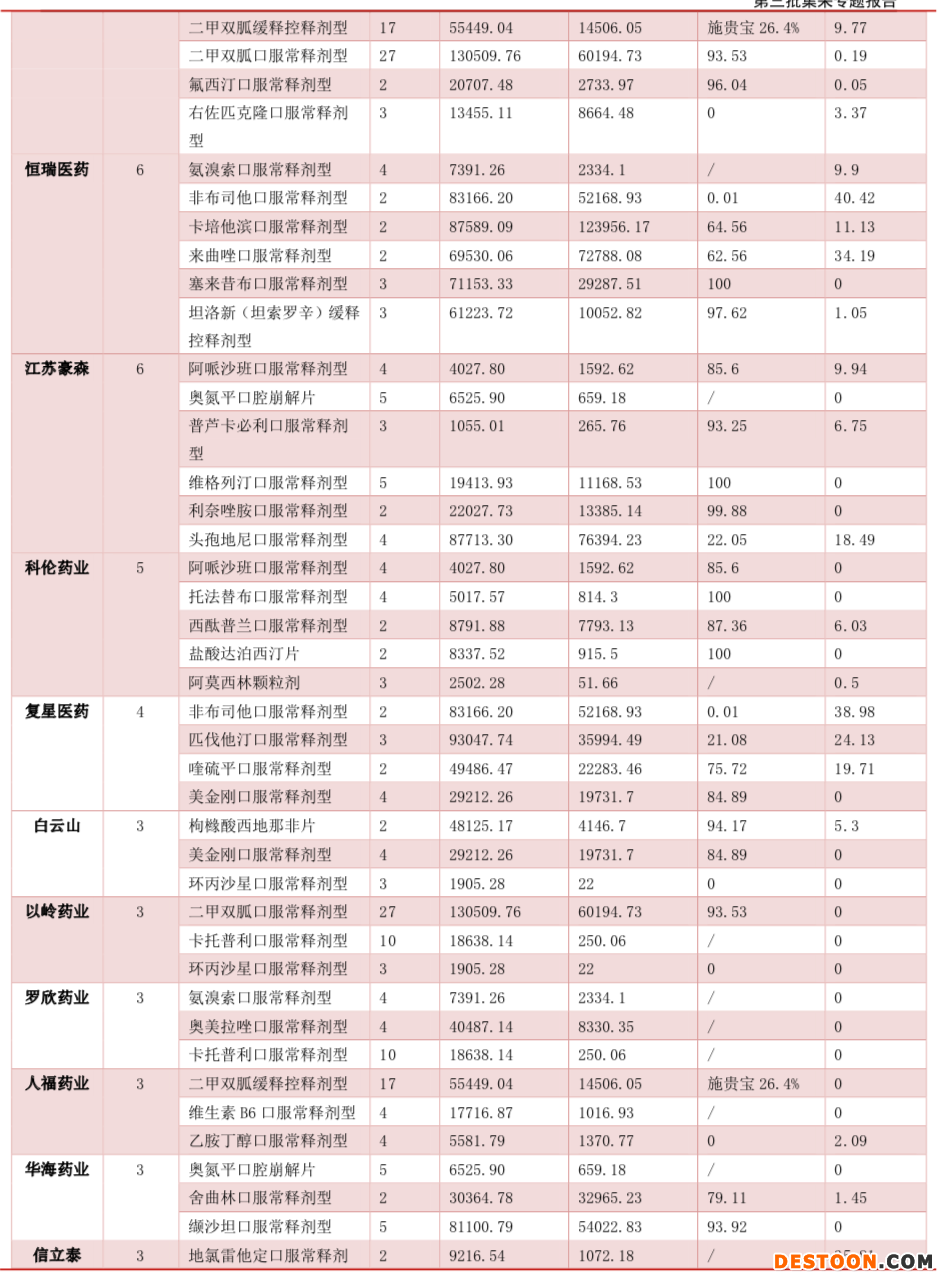

第三批集采品种中,国内药企正大天晴和扬子江均涉及 9 个过评品种,石药集团涉及 8个品种,齐鲁制药涉及 7 个品种,上海医药、恒瑞医药、江苏豪森均涉及6个品种,科伦药业涉及 5 个品种, 复星医药涉及 4 个品种,白云山、以岭药业、罗欣药业、人福药业、华海药业、信立泰、 海正药业和康恩贝涉及 3 个品种。

而此次“光脚”企业较多,绝大多数品种国内的过评企业销售占比较低。第三批集采涉及的56个品种中有37个品种原研药企销售占比在 50%以上,国内过评企业销售占比还较低。

据了解,部分过评企业部分涉及品种在样本医院的销售占比为零,是“光脚”品种。如正大天晴涉及的 9 个品种中有 4 个“光脚”品种,有 2 个品种销售占比不足 0.1%。扬子江涉及的 9 个品种中有 5 个“光脚”品种,有 1 个品种销售占比不足 1%。石药集团有 5 个“光脚”品种,齐鲁制药有 5 个“光脚”品种;恒瑞医药有 1 个“光脚”品种,有 1 个品种销售占比仅为 1%左右;涉及品种卡培他滨口服常释剂型销售占比仅为 11%,是 3 进 2 品种,如果中标,市场份额将有较大提升。

东莞证券认为,此次第三批集采对国内过评企业的负面冲击较小,而“光脚品种”可以获得以价换量,在市场中占有一席之地的机会。

但业内也有观点表示,“光脚不怕穿鞋”的理解是有偏差的,未来仿制药的竞争并不是单一品种的竞争,单个品种即使在一轮带量采购中标也不可能获得长期稳定的市场;二是小企业即使有能力完成一致性评价,但在当下环保和安全生产监管趋严的背景下也很难建设独立的原料药保障基地(花费在数亿元)。

总而言之,未来全国集采+地方集采背景下的药品市场格局,将被重新洗牌。

(图片来源:东莞证券研究所)

本文整理自东莞证券《本月即将开标,关注大品种竞争格局重构——第三批集采专题报告》,作者:魏红梅。

110102000668(1)号

110102000668(1)号